Финансы

И так, начнем с того, что всех так привлекает в крипте - деньги! Я всегда считал, что история - это лучший учебник. Поэтому чтобы размышлять о настоящем, давайте заглянем в прошлое

Древние времена: Бартер

Доисторические общества - В древнейшие времена люди обменивались товарами и услугами напрямую, без использования денег. Этот процесс известен как бартер. Например, охотник мог обменять мясо на фрукты, которые выращивал фермер.

Первые формы денег

Месопотамия (около 3000 г. до н.э.) - Одной из первых форм денег стали зерно и скот. Люди использовали эти товары как стандарт для обмена, так как они имели стабильную ценность.

Ранние цивилизации (около 2500 г. до н.э.) - В Древнем Египте и Месопотамии начали использоваться металлы в качестве денег. Эти металлы были стандартом для обмена и использовались для хранения стоимости. Например, египтяне использовали золотые и серебряные кольца.

Монеты и бумажные деньги

Лидия (около 600 г. до н.э.) - Первые металлические монеты были выпущены в Лидии (современная Турция). Эти монеты имели стандартизированную форму и вес, что делало их удобными для использования в обмене.

Древний Рим (около 200 г. до н.э. - 300 г. н.э.) - Римляне усовершенствовали монетную систему, создав сеть монетных дворов по всей империи. Это способствовало развитию торговли и экономики.

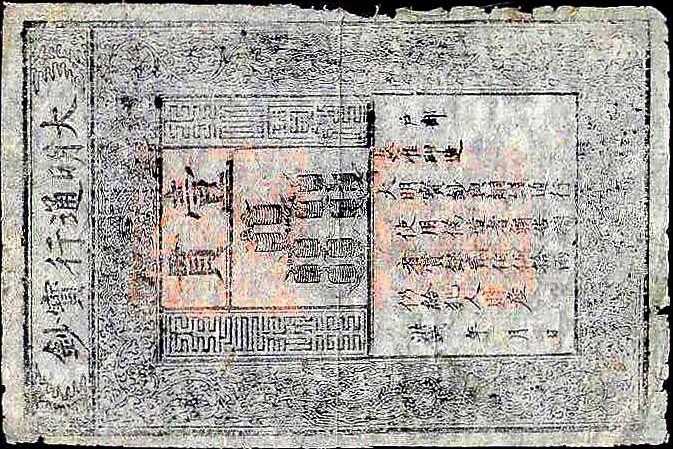

Китай (7-й век н.э.) - В Китае были введены первые бумажные деньги. Эти деньги первоначально представляли собой квитанции на хранение товаров, но позже стали использоваться как полноценное средство обмена.

Банковские системы и международная торговля

Средневековая Европа (12-14 века) - Появление банковских систем. В Италии, в таких городах, как Флоренция и Венеция, возникли первые банки. Банки предоставляли услуги по хранению и обмену денег, а также выдавали кредиты.

Эпоха великих географических открытий (15-17 века) - Развитие международной торговли. Европейские купцы начали торговать с Америкой, Африкой и Азией, что потребовало усовершенствования финансовых систем и методов обмена.

Современные финансовые системы

19-й век - Создание центральных банков. Например, Банк Англии, основанный в 1694 году, стал прототипом современных центральных банков, регулирующих денежное предложение и стабилизирующих экономику.

20-й век - Введение золотого стандарта и его отмена. Золотой стандарт установил фиксированную стоимость валют относительно золота. После Великой депрессии и Второй мировой войны большинство стран отказались от золотого стандарта в пользу фиатных денег. - Развитие электронных платежных систем. В 1950-х годах появились первые кредитные карты, а в конце века распространились электронные системы платежей, такие как PayPal.

21-й век - Появление криптовалют. В 2009 году была создана первая криптовалюта, Bitcoin, что привело к развитию децентрализованных финансовых систем и блокчейн-технологий. - Развитие финтеха. Современные технологии, такие как мобильные платежи, блокчейн и искусственный интеллект, значительно изменили финансовые системы, делая их более доступными и эффективными.

Вообщем деньги в той или иной форме необходимость с которой столкнулось человечетсво, чтобы иметь возможность равноценного обмена между друг-другом. Если хотите глубже погрузиться в тему денег и финансов, советую обратиться к этим материалам:

Основы финансов

Финансовая грамотность – это фундаментальная часть нашей жизни, влияющая на наше благополучие и уверенность в будущем. Начать стоит с основ: доходы, расходы, активы и пассивы. Доходы включают все средства, которые мы зарабатываем, тогда как расходы – это деньги, которые мы тратим. Разделяя их на фиксированные и переменные, мы можем лучше управлять своим бюджетом и избегать долгов.

Понятия доходов, расходов, активов и пассивов

Финансовая грамотность начинается с понимания основных терминов.

Доходы

Это все денежные поступления, которые вы получаете. Сюда входят зарплата, доход от бизнеса, инвестиционные прибыли, аренда и даже пенсии. Регулярные доходы, такие как зарплата, помогают планировать бюджет, а нерегулярные, например, бонусы, могут использоваться для сбережений или инвестиций.

Расходы

Это все ваши траты. Их можно разделить на фиксированные (например, аренда жилья, коммунальные услуги) и переменные (еда, развлечения, одежда). Ведение учёта расходов помогает понять, куда уходят деньги и где можно сэкономить.

Активы

Активы – это всё, что имеет ценность и может приносить доход в будущем. Например, недвижимость, акции, сбережения и даже автомобили. Активы бывают текущие (например, деньги на счету, которые можно быстро использовать) и долгосрочные (например, недвижимость, которую трудно быстро продать).

Пассивы

Пассивы – это ваши долги и обязательства. Это могут быть ипотека, автокредиты, кредитные карты и другие займы. Пассивы уменьшают вашу чистую стоимость и могут стать тяжёлым бременем, если их не контролировать.

Базовые принципы финансового учета

Двойная запись Каждая транзакция записывается дважды – как дебет и как кредит. Это позволяет всегда поддерживать баланс в учёте.

Балансовый отчёт Этот отчёт показывает соотношение ваших активов и пассивов, позволяя понять вашу чистую стоимость.

Отчёт о доходах и расходах Помогает отслеживать изменения в ваших доходах и расходах за определённый период.

Отчёт о движении денежных средств Отслеживает все денежные потоки – сколько денег поступило и сколько было потрачено.

Пример для наглядности

Представьте, что ваш месячный доход составляет 50 000 рублей. Ваши фиксированные расходы – аренда, коммунальные услуги и транспорт – составляют 20 000 рублей. Переменные расходы – питание, развлечения и покупки – составляют ещё 20 000 рублей. Таким образом, у вас остаётся 10 000 рублей, которые можно использовать для сбережений или инвестиций. Если у вас есть активы, например, сбережения в банке или акции, они будут приносить дополнительный доход. А если у вас есть пассивы, например, кредитная карта с задолженностью, вам придётся выплачивать проценты, что уменьшит ваш общий доход.

Личные финансы

Активы, такие как недвижимость и сбережения, представляют собой ценности, которые могут приносить доход в будущем. Пассивы, наоборот, – это наши обязательства и долги. Управление этими категориями позволяет контролировать своё финансовое состояние и достигать поставленных целей.

Бюджетирование и управление личными финансами

Бюджетирование

Бюджетирование – это процесс планирования ваших доходов и расходов. Вот как следует подойти к этому:

Определите доходы Учтите все источники дохода, такие как зарплата, бонусы, дополнительные заработки.

Составьте список расходов Разделите их на фиксированные (аренда, кредиты) и переменные (еда, развлечения).

Составьте бюджет Сравните доходы и расходы. Если расходы превышают доходы, подумайте, где можно сэкономить.

Следите за исполнением Регулярно проверяйте, насколько вы придерживаетесь бюджета. Ведите учёт всех трат.

Способы сбережения и инвестирования

Сбережения

Создайте резервный фонд Отложите 3-6 месяцев расходов на случай непредвиденных обстоятельств.

Открывайте сберегательные счета Выбирайте счета с высоким процентом, чтобы ваши деньги приносили доход.

Автоматизируйте сбережения Настройте автоматическое перечисление части дохода на сберегательный счёт.

Инвестирование

Определите цели Решите, зачем вы инвестируете – покупка жилья, образование детей, пенсия.

Изучите рынки Понимание рынка акций, облигаций, недвижимости или крипты поможет вам выбрать правильные инструменты.

Начните с малого Инвестируйте небольшие суммы, чтобы уменьшить риски.

Диверсифицируйте Разделите инвестиции между разными активами, чтобы снизить риски.

Пример

Если у вас есть 50 000 рублей, которые вы хотите инвестировать, распределите их следующим образом:

20 000 рублей – на крупные компаний

15 000 рублей – на облигации

10 000 рублей – на сберегательный счёт

5 000 рублей – в фонд недвижимости

Постепенно увеличивайте инвестиции по мере роста ваших доходов и знаний о финансовых рынках.

Советы по управлению личными финансами

Живите по средствам Не тратьте больше, чем зарабатываете.

Планируйте крупные покупки Не делайте спонтанных покупок, особенно если это дорогие вещи.

Следите за кредитной историей Держите долги под контролем, своевременно оплачивайте кредиты и займы.

Используйте технологии Приложения для учета финансов помогут вам отслеживать доходы и расходы, планировать бюджет и ставить финансовые цели.

Банковское дело

Банковское дело предоставляет широкий спектр услуг, от текущих и сберегательных счетов до различных кредитов и депозитов. Выбор подходящего банка и продукта зависит от ваших потребностей и условий, предлагаемых банком. Это включает в себя анализ процентных ставок, комиссий и удобства обслуживания.

Типы банковских услуг

Счета

Текущие счета Предназначены для повседневных финансовых операций. Например, использование дебетовой карты для покупок или оплаты счетов.

Сберегательные счета Позволяют накапливать сбережения и получать процентный доход.

Кредиты

Потребительские кредиты Предоставляются на различные личные нужды, такие как покупка мебели или оплата образования. Пример: Кредит на 200,000 рублей с погашением за 3 года.

Ипотечные кредиты Используются для покупки недвижимости. Пример: Ипотека на 3 миллиона рублей под 6% годовых на 20 лет.

Автокредиты Специальные кредиты для покупки автомобилей. Пример: Кредит на 500,000 рублей на 5 лет под 8% годовых.

Депозиты

Срочные депозиты Размещаются на определённый срок с фиксированной процентной ставкой. Пример: Депозит на 100,000 рублей на 1 год под 5% годовых.

Накопительные счета Позволяют вносить дополнительные средства в течение срока действия депозита. Пример: Накопительный счёт с возможностью пополнения до 500,000 рублей.

Как выбрать банк и продукты банковских услуг

Исследование и сравнение

Процентные ставки Сравните ставки по депозитам и кредитам.

Комиссии и сборы Обратите внимание на скрытые комиссии за обслуживание счетов, снятие наличных и переводы.

Репутация и надёжность

Рейтинги и отзывы Изучите рейтинги банков и отзывы клиентов.

Страхование вкладов Убедитесь, что банк участвует в системе страхования вкладов.

Удобство обслуживания

Интернет-банкинг и мобильные приложения Проверьте наличие удобных онлайн-сервисов.

Близость отделений и банкоматов Оцените, насколько удобно расположены отделения и банкоматы банка.

Инвестирование

Инвестирование – ключ к долгосрочному финансовому росту. Инвестируя в акции, облигации, недвижимость и другие активы, можно значительно увеличить свои доходы. Важно помнить о принципах диверсификации и управления рисками, чтобы минимизировать возможные убытки.

Введение в инвестиции

Акции

Определение: Доли в капитале компании, предоставляющие право на часть прибыли и участие в управлении.

Типы акций: Обыкновенные (с правом голоса) и привилегированные (с фиксированным дивидендом).

Преимущества: Потенциальный рост капитала, дивиденды.

Риски: Волатильность рынка, возможность убытков.

Пример: Покупка акций известной компании, такой как Apple, может приносить доход за счет роста стоимости акций и выплат дивидендов.

Облигации

Определение: Долговые обязательства, выпущенные компаниями или государством, с фиксированным доходом.

Типы облигаций: Государственные, корпоративные, муниципальные.

Преимущества: Стабильный доход, меньшие риски по сравнению с акциями.

Риски: Процентные ставки, кредитные риски эмитента.

Пример: Инвестирование в государственные облигации с фиксированным доходом 5% годовых.

Фонды

Паевые инвестиционные фонды (ПИФы): Коллективное инвестирование в акции, облигации и другие инструменты.

Биржевые фонды (ETF): Инвестирование в индекс или корзину активов, торгующихся на бирже.

Преимущества: Диверсификация, профессиональное управление.

Риски: Волатильность рынка, управляющие риски.

Пример: Инвестирование в индексный фонд S&P 500 для получения дохода от роста рынка.

Принципы диверсификации и управления рисками

Диверсификация

Суть: Распределение инвестиций между различными активами для снижения рисков.

Преимущества: Уменьшение волатильности, защита от убытков в отдельных секторах.

Пример: Инвестирование в акции, облигации и недвижимость для создания сбалансированного портфеля.

Управление рисками

Оценка рисков: Анализ потенциальных убытков и их вероятности.

Стратегии: Хеджирование, установка стоп-лоссов, ребалансировка портфеля.

Пример: Использование опционов для хеджирования рисков при падении рынка акций.

Виды инвестиций и их особенности

Недвижимость

Преимущества: Стабильный доход от аренды, рост стоимости.

Риски: Высокие первоначальные затраты, ликвидность.

Золото и драгоценные металлы

Преимущества: Защита от инфляции, сохранение стоимости.

Риски: Волатильность цен, отсутствие текущего дохода.

Альтернативные инвестиции

Криптовалюты: Высокая доходность, но и высокие риски.

Искусство и коллекционные предметы: Долгосрочные вложения, требующие специальных знаний.

Финансовое планирование

Финансовое планирование охватывает долгосрочные и краткосрочные цели, такие как покупка жилья, образование и пенсионные накопления. Разработка чёткого плана и бюджета помогает следовать намеченному пути и корректировать его по мере необходимости.

Финансовое планирование и цели

Определение целей:

Краткосрочные цели Покупка мебели, отпуск. Срок выполнения – до 1 года.

Среднесрочные цели Покупка автомобиля, образование. Срок выполнения – от 1 до 5 лет.

Долгосрочные цели Покупка жилья, пенсионные накопления. Срок выполнения – более 5 лет.

Пример: Анна планирует купить квартиру через 10 лет, для чего начинает откладывать по 20% дохода ежемесячно на специальный накопительный счёт.

Создание финансового плана:

Анализ текущего финансового состояния: Оценка доходов, расходов, активов и пассивов.

Определение необходимых шагов: Разработка стратегии по достижению целей, включающей сбережения, инвестиции и управление долгами.

Пример: Владимир создал финансовый план, включающий погашение кредитов, ежемесячные сбережения на образование детей и инвестирование в акции.

Составление бюджета:

Ежемесячный бюджет: Планирование доходов и расходов, выделение средств на сбережения и инвестиции.

Корректировка плана: Регулярный пересмотр бюджета и плана в зависимости от изменений финансового положения или жизненных обстоятельств.

Пример: Мария каждый месяц составляет бюджет, откладывая 15% дохода на пенсию и 10% на поездку за границу.

Пенсионное планирование и накопления

Оценка будущих потребностей:

Анализ расходов в пенсионный период: Прогнозирование затрат на проживание, медицинское обслуживание и отдых.

Оценка текущих накоплений: Анализ существующих пенсионных фондов и других сбережений.

Выбор пенсионных инструментов:

Государственные пенсионные программы: Участие в государственных пенсионных фондах.

Частные пенсионные фонды: Инвестирование в частные пенсионные программы и фонды.

Регулярные отчисления:

Автоматизация сбережений: Настройка автоматических перечислений на пенсионные счета.

Увеличение взносов: Постепенное увеличение пенсионных взносов по мере роста доходов.

Советы по долгосрочному финансовому планированию

Начинайте рано Чем раньше вы начнёте планировать и откладывать средства, тем больше возможностей у вас будет достичь финансовых целей.

Инвестируйте в себя Повышайте свою квалификацию и знания, чтобы увеличить доходы.

Будьте гибкими Корректируйте свои планы и бюджет по мере изменения жизненных обстоятельств и финансового положения.

Консультируйтесь с экспертами Обратитесь за советом к финансовым консультантам для разработки оптимального плана.

Налоги

Налоги – неизбежная часть нашей финансовой жизни. Понимание налоговой системы и использование вычетов и льгот может значительно снизить налоговое бремя и увеличить ваши доходы.

Основы налогообложения для физических лиц

Типы налогов

Подоходный налог Налог на доходы физических лиц (НДФЛ). В России ставка составляет 13% для резидентов.

Налог на имущество Налог на недвижимость и транспортные средства. Размер налога зависит от кадастровой стоимости имущества.

Налог на прибыль Налог на доходы от предпринимательской деятельности.

Пример: Мария, работающая по найму, платит 13% НДФЛ со своей зарплаты. За свою квартиру она ежегодно платит налог на имущество.

Обязанности налогоплательщика

Декларирование доходов Ежегодное представление налоговой декларации, если есть дополнительные доходы (аренда, продажа имущества).

Уплата налогов Своевременная уплата налогов для избежания штрафов и пеней.

Налоговые льготы и вычеты

Стандартные вычеты

На детей: В России предоставляется вычет на каждого ребенка до 18 лет, либо до 24 лет, если ребёнок учится.

Личные вычеты: Льготы для отдельных категорий граждан (например, инвалидов).

Социальные вычеты

На обучение: Возможность вернуть часть средств, потраченных на обучение своё или детей.

На лечение: Возврат части затрат на медицинские услуги и покупку лекарств.

Имущественные вычеты

Покупка недвижимости: Возможность вернуть часть средств при покупке жилья (до 2 миллионов рублей).

Проценты по ипотеке: Вычет на уплаченные проценты по ипотечному кредиту.

Способы оптимизации налогообложения

Использование всех возможных вычетов Обратитесь к налоговому консультанту для определения всех доступных вычетов.

Ведение учёта Храните все документы, подтверждающие расходы, на которые можно получить вычеты.

Инвестирование Использование налоговых льгот при инвестициях, например, индивидуальный инвестиционный счёт (ИИС) в России.

Обучение и сертификация

Обучение и сертификация играют важную роль в повышении финансовой грамотности и карьерных возможностей. Пройдя специализированные курсы и получив сертификации, вы сможете более эффективно управлять своими финансами и достигать больших успехов в профессиональной сфере.

Курсы и тесты

Обучающие курсы

Онлайн-курсы Широкий выбор курсов по финансам, доступных на платформах, таких как Coursera, Udemy, Khan Academy.

Университетские программы Программы бакалавриата и магистратуры по финансовому менеджменту, экономике, бухгалтерскому учёту.

Сертификационные программы

CFA (Chartered Financial Analyst): Престижная сертификация для финансовых аналитиков.

CPA (Certified Public Accountant): Сертификация для профессиональных бухгалтеров.

CFP (Certified Financial Planner): Сертификация для финансовых консультантов.

Преимущества обучения и сертификации

1. Повышение квалификации:

Знания и навыки: Углубленное понимание финансовых принципов и методов.

Актуальность: Обучение новейшим тенденциям и изменениям в финансовой сфере.

2. Карьерный рост:

Повышение: Получение сертификаций и дополнительных знаний способствует карьерному росту и увеличению заработной платы.

Конкурентоспособность: Обладатели престижных сертификатов имеют преимущество при трудоустройстве.

В совокупности, эти аспекты помогают сформировать комплексное понимание финансовых систем и уверенно управлять своими финансами, обеспечивая стабильность и процветание в долгосрочной перспективе.

Прошлое это хорошо, но нас еще многое ждет в настоящем - поэтому предлагаю двигаться дальше

Last updated